- Tempo di lettura 11 min.

Il forfetario è un regime fiscale agevolato, destinato alle persone fisiche esercenti attività d'impresa, arti o professioni. Per effetto dell'art.1, commi da 54 a 89, L. 190/2014, modificato dall'art. 1, c. 54, della l. 29 dicembre 2022, n. 197, il regime forfetario si applica ai contribuenti che, nell'anno precedente hanno “riscontrato” contemporaneamente i seguenti requisiti:

- hanno conseguito ricavi ovvero hanno percepito compensi, ragguagliati ad anno, non superiori a 85.000 euro. In caso di svolgimento di più attività, il predetto limite è riferito alla somma dei ricavi e dei compensi derivanti dalle diverse attività esercitate (Circ. 10 aprile 2019, n. 9/E). Con riguardo all'accesso al regime, non rilevano i ricavi e i compensi dichiarati per migliorare il proprio profilo di affidabilità fiscale ai fini degli ISA. L'ammontare dei predetti ricavi o compensi va individuato avendo riguardo al regime utilizzato in quel periodo di imposta, ossia il contribuente effettuerà la verifica con riferimento al criterio di imputazione (cassa o competenza - Circ. 10 aprile 2019, n. 9/E). Possono usufruire del regime forfetario anche le imprese familiari nonché le imprese coniugali non gestite in forma societaria. Per la verifica del limite di 85.000 euro concorre alla determinazione dell'ammontare conseguito il valore normale dei beni destinati al consumo personale o familiare dell'imprenditore, da attribuire in conformità alle disposizioni contenute nell'art. 9, comma 3, del TUIR. Inoltre, la Circ. n. 9/E/2019, ha precisato che concorrono, altresì, per detta verifica, i diritti d'autore, solo se correlati con l'attività di lavoro autonomo svolta, circostanza che sarà ritenuta sussistente se, sulla base di un esame degli specifici fatti e circostanze, gli stessi non sarebbero stati conseguiti in assenza dello svolgimento dell'attività di lavoro autonomo;

- hanno sostenuto spese per un ammontare complessivo non superiore ad euro 20.000 lordi per lavoro accessorio, per lavoratori dipendenti e per collaboratori, anche assunti secondo la modalità riconducibile a un progetto, comprese le somme erogate sotto forma di utili da partecipazione agli associati, e le spese per prestazioni di lavoro.

La tassazione

Coloro che aderiscono al regime in esame determinano il reddito imponibile applicando all'ammontare dei ricavi o dei compensi percepiti il coefficiente di redditività, indicato nella tabella sottostante, diversificata a seconda del codice ATECO che contraddistingue l'attività esercitata.

|

Gruppo di settore |

Soglia € |

Coefficiente di redditività |

|---|---|---|

|

Industrie alimentari e delle bevande |

85.000 |

40% |

|

Commercio all'ingrosso e al dettaglio |

85.000 |

40% |

|

Commercio ambulante di prodotti alimentari e bevande |

85.000 |

40% |

|

Commercio ambulante di altri prodotti |

85.000 |

54% |

|

Costruzioni e attività immobiliari |

85.000 |

86% |

|

Intermediari di commercio |

85.000 |

62% |

|

Attività di servizi di alloggio e di ristorazione |

85.000 |

40% |

|

Attività professionali, scientifiche, tecniche, sanitarie, di istruzione, servizi finanziari ed assicurativi |

85.000 |

78% |

|

Altre attività economiche |

85.000 |

67% |

In presenza di ricavi o compensi derivanti dal contemporaneo esercizio di attività riconducibili a codici ATECO diversi, il contribuente determina l'imponibile lordo applicando ai ricavi/compensi imputabili a ciascuna attività il relativo coefficiente di redditività.

Gli immobili, a qualsiasi titolo posseduti, non vanno considerati ai fini del presente regime. Pertanto, il reddito prodotto dagli immobili strumentali o patrimoniali eventualmente posseduti va imputato, quale reddito di fabbricati, alla persona fisica titolare dell'impresa o dell'attività di lavoro autonomo (Circ. n. 10/E/2016)

Dal momento che anche i compensi derivanti da diritti d'autore, se correlati all'attività di lavoro autonomo svolta, rientrano nel regime forfetario, rimane ferma la loro tassazione secondo le regole contenute nell'art. 54, c. 8, del TUIR. In pratica, la tassazione di questi compensi avviene nei limiti del 75%, essendo, il restante 25%, riconosciuto a titolo di deduzione forfetaria di spese. La tassazione avviene nei limiti del 60%, con abbattimento del 40% a titolo di spese forfetarie, nel caso in cui il dichiarante abbia età inferiore ai 35 anni.

Da tale reddito sono deducibili i contributi previdenziali dovuti per legge, compresi quelli versati per conto dei collaboratori dell'impresa familiare fiscalmente a carico, nonché quelli versati per conto dei collaboratori non fiscalmente a carico, a condizione che il titolare non abbia esercitato nei loro confronti il diritto di rivalsa.

Qualora i contributi versati siano superiori al reddito d'impresa o di lavoro autonomo determinato applicando i coefficienti di redditività, l'eccedenza può essere dedotta dal reddito complessivo, ai sensi dell'articolo 10 del TUIR.

Con la risposta all'interpello 9 ottobre 2019, n. 400, l'Agenzia delle entrate ha chiarito che se l'imprenditore ha versato e dedotto contributi previdenziali in misura superiore al dovuto, l'eccedenza rimborsata dall'INPS deve essere tassata con le regole del regime forfetario, non essendo applicabile la tassazione separata

Sul reddito imponibile, il contribuente forfetario, applica un'unica imposta, nella misura del 15%, sostitutiva delle imposte sui redditi, delle addizionali regionali e comunali e dell'IRAP. L'imposta sostitutiva è ridotta al 5% per i primi cinque anni di attività in presenza di determinati requisiti.

Non rilevano nella determinazione del reddito le plusvalenze e le minusvalenze realizzate in corso di regime, nonché delle sopravvenienze sia attive che passive.

In caso di cessione d'azienda in corso di regime, il corrispettivo relativo all'avviamento è considerato un ricavo e non una plusvalenza, con la conseguenza che deve essere tassato con le regole del regime in esame oppure, ricorrendone le condizioni, in via separata (Risp. 11 novembre 2019, n. 478).

Le ritenute subite

Tra le semplificazioni e gli adempimenti attinenti alle imposte sui redditi previsti dalla normativa, i contribuenti in regime forfetario non sono soggetti alla ritenuta d'acconto in relazione ai ricavi o compensi percepiti; a tal fine dovranno rilasciare un'apposita dichiarazione al sostituto dalla quale risulti che il reddito cui le somme percepite afferiscono è soggetto all'imposta sostitutiva del 15% o del 5%.

Detta dichiarazione dovrà essere rilasciata dal professionista, sotto la propria responsabilità, anche per i compensi percepiti per diritti d'autore se correlati all'attività autonoma esercitata in regime c.d. forfetario. (Risp. 12 dicembre 2019, n. 517).

Tuttavia, qualora abbiano erroneamente subito delle ritenute e non sia più possibile correggere l'errore, le stesse potranno essere chieste a rimborso, con le modalità previste all'art. 38 del DPR n. 602 del 1973, ovvero, in alternativa, scomputate in dichiarazione, a condizione che le stesse siano state regolarmente certificate dal sostituto d'imposta.

Qualora il soggetto in regime forfetario, in alternativa al rimborso, opti per lo scomputo in dichiarazione dei redditi, sempreché dette ritenute siano state regolarmente certificate dal sostituto d'imposta, allora occorre compilare il rigo RS40 del quadro RS della dichiarazione dei redditi.

Nel rigo RS40, possono essere indicate anche le ritenute d'acconto di cui all'art. 25 del DL n. 78 del 2010 e successive modificazioni, subite all'atto dell'accredito dei bonifici in relazione ad interventi di recupero edilizio o di riqualificazione energetica (si veda la Ris. AE del 5 luglio 2013, n. 47/E), o le ritenute subite sulle indennità di maternità (si veda la ris. AE del 5 agosto 2013 n. 55/E).

L'importo totale delle predette ritenute va indicato nel rigo RS40 e riportato, ai fini dello scomputo, nel rigo RN33, colonna 4 e/o nel rigo LM41.

Esempio

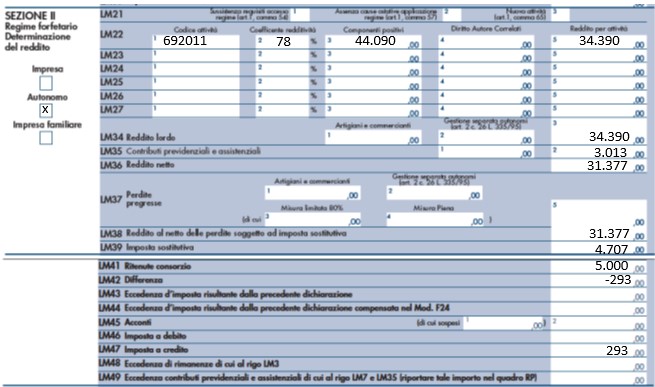

Dottore commercialista che ha incassato nel 2022 compensi professionali per euro 44.000; imposta di bollo riaddebitata in fattura pari a € 2 x 45 (n. fatture > 77,47 €) = 90; contributi previdenziali € 3.013,00; ritenute erroneamente subite su € 25.000 x 20% = € 5.000,00.

L'importo di euro 293,00 (rigo LM47) è utilizzabile in compensazione ai sensi dell'art. 17 del D.Lgs. n. 241 del 1997, pertanto deve essere riportato nel rigo RX31, colonna 2.

Per completezza, si ricorda che l'importo del bollo addebitato in fattura al cliente assume la natura di ricavo o compenso e concorre alla determinazione forfetaria del reddito soggetto ad imposta sostitutiva (Risp. AE 12 agosto 2022 n. 428).

Quotidianopiù è anche

su WhatsApp!

Clicca qui per iscriverti gratis e seguire

tutta l'informazione real time, i video e i podcast sul tuo smartphone.

Quotidianopiù è anche

su WhatsApp!

Clicca qui per iscriverti gratis e seguire

tutta l'informazione real time, i video e i podcast sul tuo smartphone.

© Copyright - Tutti i diritti riservati - Giuffrè Francis Lefebvre S.p.A.

Vedi anche

Regime forfetario escluso in caso di percezione di pensione di vecchiaia

Il regime forfetario è escluso per un soggetto che percepisce una pensione di vecchiaia eccedente i 30.000 euro, ancorché questa sia esente da imposte in Italia per effe..

a cura di

redazione Memento

Approfondisci con

Spunti riflessivi in tema di regime forfettario

Il regime forfettario trova applicazione per tutti i contribuenti persone fisiche, senza limiti di età, che svolgano attività d'impresa, arti o professioni e per le imprese familiari e coniugali non gestite in forma soc..

di

Francesco Barone

- Dottore commercialista e Revisore legaleIscriviti alla Newsletter

Rimani aggiornato sulle ultime notizie di fisco, lavoro, contabilità, impresa, finanziamenti, professioni e innovazione

Trovi interessante questo video?

Per continuare a vederlo e consultare altri contenuti esclusivi abbonati a QuotidianoPiù,

la soluzione digitale dove trovare ogni giorno notizie, video e podcast su fisco, lavoro, contabilità, impresa, finanziamenti e mondo digitale.

Abbonati o

contatta il tuo

agente di fiducia.

Se invece sei già abbonato, effettua il login.