- Tempo di lettura 6 min.

Le novità normative

La disciplina della rivalutazione dei beni immateriali (ad es. i marchi) di cui al Decreto Agosto (DL 104/2020) è stata recentemente interessata da alcune modifiche normative, segnatamente:

- il comma 8 ter dell'art. 110, introdotto dalla L. 234/2021 (Legge di Bilancio 2022), dispone, con riferimento ai maggiori valori imputati alle attività immateriali ammortizzabili per diciottesimi, che la deduzione sia effettuata in misura non superiore ad un cinquantesimo;

- il successivo comma 8 quater consente, tuttavia, che venga mantenuto l'ammortamento per diciottesimi, a condizione che sia versata un'imposta sostitutiva con scaglioni dal 12% al 16% (art. 176, c. 2 ter, TUIR), al netto dell'imposta sostitutiva del 3% dovuta per la rivalutazione e per il riallineamento; ciò vuol dire che sui maggiori valori soggetti all'imposta sostitutiva del 3% è dovuta anche l'imposta a scaglioni (12%, 14% o 16%), riconoscendosi la detrazione di quanto dovuto per la rivalutazione (non potrà essere scomputata l'imposta, pari al 10%, dovuta per l'affrancamento del saldo attivo di rivalutazione, ovvero delle riserve vincolate a fronte del riallineamento, ex art. 110, c. 3, TUIR);

- l'art. 1, c. 624, della Legge di Bilancio 2022 ha pure introdotto la possibilità di revocare, anche parzialmente, la rivalutazione con modalità e termini da declinare con Provvedimento dell'Agenzia delle Entrate;

- infine, il successivo comma 624 bis del medesimo art. 1 sopra citato ha previsto per i contribuenti la facoltà di eliminare anche civilisticamente dal bilancio la rivalutazione effettuata ai sensi dell'art. 110 DL 104/2020.

Quanto sopra riepilogato consente al contribuente di scegliere se effettuare soltanto la rinuncia alla rivalutazione fiscale (dove i maggiori valori e la riserva di rivalutazione rimarrebbero iscritti in bilancio), ovvero se estenderla agli effetti civilistici, ripristinando così nel bilancio i valori ante rivalutazione.

Va peraltro precisato che, a seguito della Ris. 46/2022, la lista clienti è considerata fuori dal campo di applicazione della disciplina dell'art. 110, c. 8 ter, DL 104/2020: pertanto ai portafogli contratti e clienti non si applica l'ammortamento in 50 anni, ove rivalutati o riallineati, nel 2020. Per tale via è stata smentita la risposta resa nella precedente istanza di interpello n. 108/2022.

Nella risoluzione n. 46 l'Agenzia, motivando circa la inapplicabilità del comma 8 – ter alla lista clienti, ha spiegato che il richiamo alle “attività immateriali le cui quote di ammortamento (...) sono deducibili in misura non superiore ad un diciottesimo del costo o del valore” è da intendersi come riferito a beni per i quali il limite alla deducibilità delle quote di ammortamento in diciottesimi è espressamente previsto dalla norma, a prescindere dalla durata del piano di ammortamento contabile; si tratta dei marchi e dell'avviamento, nonché dei beni immateriali a vita utile indefinita (art. 103, c. 3, TUIR), mentre ne sono esclusi tutti i beni il cui costo, ai sensi dell'art. 103, c. 1 primo periodo, TUIR, è deducibile in misura non superiore al 50% (cioè i diritti di utilizzazione di opere dell'ingegno, i brevetti industriali, il know-how ecc., e anche le liste clienti, ai quali sono assimilate).

Gli adempimenti dichiarativi

Quanto agli adempimenti dichiarativi cui il contribuente dovrà assolvere, ciò dipende dalle scelte, sopra riepilogate, che lo stesso intende effettuare.

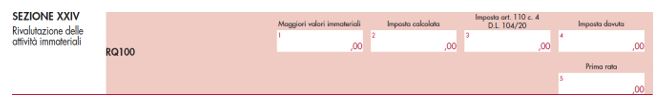

Qualora, infatti, l'impresa intenda mantenere l'ammortamento in diciottesimi (art. 110, c. 8 quater DL 104/2020) dovrà compilare la sezione XXIV (“rivalutazione delle attività immateriali”) del Modello Redditi 2022, composto dal solo Rigo RQ100, il quale dà contezza dei calcoli da effettuare, sopra riepilogati, per cui:

- nella colonna 1 dovrà essere inserito il valore dei beni immateriali assoggettati all'imposta del 3%;

- nella colonna 2 sarà liquidata l'imposta a scaglioni nel suo ammontare lordo, sulla medesima base imponibile di cui alla colonna 1;

- nella colonna 3 si indica l'imposta sostitutiva dovuta per la rivalutazione (pari al 3%);

- nella colonna 4, infine, si inserisce l'imposta a scaglioni netta, da versare effettivamente.

Il codice da utilizzare è “1862” (Ris. AE n. 31/2022).

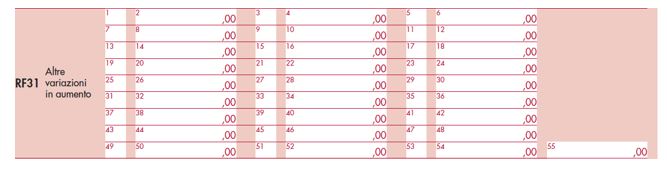

Qualora, diversamente, il contribuente intendesse accettare il differimento a 50 anni del periodo di ammortamento fiscale, nella dichiarazione dei redditi dovrà procedere ad una ripresa in aumento del differenziale tra l'ammortamento stanziato civilisticamente e quello deducibile fiscalmente. La ripresa è allocabile nel Rigo RF 31 (variazioni in aumento “residuali”), con il codice “69”, di nuova introduzione.

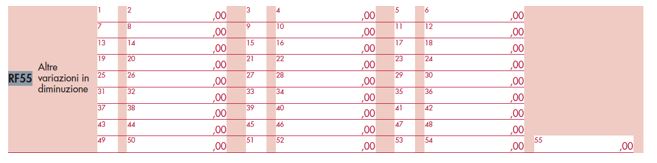

Merita qualche precisazione il trattamento da riservare alle minusvalenze: se il bene immateriale è ceduto, la minusvalenza è deducibile fino a concorrenza del valore residuo del maggior valore imputato a seguito della rivalutazione (o di riallineamento), per quote costanti per il residuo periodo di ammortamento. La quota parte della componente negativa riferibile al valore iscritto nel 2020 continua ad essere dedotta in via extra – contabile per cinquantesimi. Il Rigo RF55, con codice “89”, accoglie la quota costante di tale minusvalenza.

Per quanto riguarda il cessionario, la quota riferibile al residuo valore ammortizzabile della quota rivalutata, al netto della minusvalenza dedotta dal cedente, è ammessa in deduzione in quote costanti per il residuo periodo di ammortamento. Ciò dà luogo ad una variazione evidenziata in dichiarazione nel Rigo RF31, con il codice “69”.

Mette conto evidenziare infine che, qualora il contribuente abbia versato l'imposta sostitutiva ma non abbia provveduto a compilare debitamente il quadro RQ, potrà regolarizzare il mancato esercizio dell'opzione per il riallineamento mediante l'esercizio della cd. “remissione in bonis” (art. 12 DL 16/2012). In termini pratici, dovrà:

- versare la sanzione minima di € 250 (art. 11, c. 1, D.Lgs. 471/97);

- regolarizzare la propria posizione entro il termine della prima dichiarazione utile.

Considerato che il Modello Redditi SC 2022 non contiene il quadro RQ 101 in relazione alla “Rivalutazione generale dei beni d'impresa e delle partecipazioni 2020” potrà eccezionalmente avvalersi della “remissione in bonis” esercitando, nel quadro RQ, l'opzione per il riallineamento in parola tramite una dichiarazione integrativa relativa all'anno d'imposta 2020 (Modello Redditi SC 2021) (Risposta dell'Agenzia delle entrate all'interpello n. 443 del 2022).

Quotidianopiù è anche

su WhatsApp!

Clicca qui per iscriverti gratis e seguire

tutta l'informazione real time, i video e i podcast sul tuo smartphone.

Quotidianopiù è anche

su WhatsApp!

Clicca qui per iscriverti gratis e seguire

tutta l'informazione real time, i video e i podcast sul tuo smartphone.

© Copyright - Tutti i diritti riservati - Giuffrè Francis Lefebvre S.p.A.

Iscriviti alla Newsletter

Rimani aggiornato sulle ultime notizie di fisco, lavoro, contabilità, impresa, finanziamenti, professioni e innovazione

Trovi interessante questo video?

Per continuare a vederlo e consultare altri contenuti esclusivi abbonati a QuotidianoPiù,

la soluzione digitale dove trovare ogni giorno notizie, video e podcast su fisco, lavoro, contabilità, impresa, finanziamenti e mondo digitale.

Abbonati o

contatta il tuo

agente di fiducia.

Se invece sei già abbonato, effettua il login.